特別研究 (下村プロジェクト)

シリーズ「高まる地政学的リスクと日本経済」第8回

植田新総裁の金融政策の行方

2023年10-11月号

1. はじめに

黒田総裁が2013年3月からの2期10年の任期を終え、2023年4月に植田新総裁が就任した。1990年代に入ってバブル崩壊を経験した日本経済は、1997年の金融危機を経験し、1999年にゼロ金利政策を開始したことで、非伝統的金融政策(unconventional monetary policy)のフェーズに入った。その後も短いゼロ金利政策の解除の時期をはさみながら、2023年現在まで日本銀行は非伝統的金融政策を続けてきた。

退任した黒田総裁は、その就任時に金融政策を刷新し「黒田バズーカ」と呼ばれる大きなインパクトを持つ政策を開始し、株価の上昇と円高の是正が進み、市場の評価を得た一方で、当初の達成期間2年でインフレ率を2%程度にすることはできなかった。その後10年の任期中も、一時は2%を超えるインフレ率を記録したが、安定的に目標とする2%のインフレ率を達成できたとは言い難い状況であった。

黒田総裁の任期の後半には、2020年にコロナ禍が発生し、2022年にはウクライナ戦争が勃発するといった経済に大きな影響を与える事象が起こるなど、日本銀行も対応に追われた。また、米国や欧州では、特にウクライナ戦争に起因するエネルギー価格の高騰によると考えられる物価上昇に直面し、2008年の世界金融危機から始まったゼロ金利政策を解除して、2023年8月現在で米連邦準備制度理事会(以下、FRB)は政策金利を5.25~5.5%、ヨーロッパ中央銀行(以下、ECB)は政策金利を4.25%という水準に引き上げている。日本は欧米各国と比較するとインフレ率は高いとはいえず、依然として政策金利はゼロを維持しているが、今後の動向では植田新総裁のもとで政策変更も予想されている。

非伝統的金融政策は、期待(予想)に働きかける政策と考えられてきた(注1)。期待に働きかけるためには、金利を設定するだけではなく、マクロ経済の将来の展望について説明することが必要になる。そのために伝統的金融政策のもとでの金利の決定と日々の市場取引のような日本銀行の行動だけではなく、総裁、副総裁および審議委員の講演、記者会見やその他発表文書を通じて言葉で説明することが重要になったと考えられる。このような観点から、Keida and Takeda(2017)とKeida and Takeda(2019)は自然言語処理を用いて、日本銀行の発表文書、特に総裁定例記者会見の総裁発言部分を分析して、政策スタンスがどのように推移しているのかを把握しようと試みた。白川総裁から黒田総裁への交代の時期については、政策スタンスの変化を把握できると解釈できる結果が得られている。

本稿では、今回の黒田総裁から植田新総裁への交代の時期について、Keida and Takeda(2019)で用いたトピック分析の手法を適用し、その結果からわかることを報告したい。

2. 日本の非伝統的金融政策

2-1. 黒田総裁就任までの日本の非伝統的金融政策

伝統的な金融政策の手段は、政策金利をコントロールすることと考えられているが、政策金利をほとんどゼロに誘導しても景気が回復しない、あるいはさらなる景気刺激策が金融政策に求められるといった状況になると、非伝統的金融政策が必要になる。日本においては、1999年2月12日の金融政策決定会合(以下、決定会合)において無担保コール翌日物の金利を0.15%に誘導することを決めた。当時の速水総裁が定例記者会見において「ゼロでもよい」と発言したことから、「ゼロ金利政策」と呼ばれることになり、1999年2月が最初の「ゼロ金利政策」の開始となる。さらに4月13日の決定会合後の総裁定例記者会見では、「デフレ懸念の払拭が展望できるような情勢になるまでゼロ金利を継続する」という旨の発言があり、時間軸政策としての効果を意識されていた。このときの「ゼロ金利政策」は翌年8月に一旦解除される。解除時に当時審議委員であった新総裁の植田氏は解除に反対の投票をした。

その後、アメリカ経済の景気悪化と株式市場の低迷を受けて、日本の株式市場も株価が下落したため、2001年2月28日の決定会合においてに再度金利を0.15%への誘導を決め、「ゼロ金利政策」の再開となった。さらに3月19日の決定会合においては、「量的緩和政策(Quantitative Easing:QE)」の導入を決定する。この2回の決定会合は、「ゼロ金利政策」を強いられた状況下で、各方面からさらなる金融緩和を求められており、議事録からも白熱した議論が読み取れる。「量的緩和政策」の導入に先立って3月16日にはロンバート型貸出制度(補完型貸出制度)が導入されている。このときの「量的緩和政策」は2006年3月に解除されて「ゼロ金利政策」のみとなり、その「ゼロ金利政策」も2006年7月に解除される。

2008年に就任した白川総裁のもとで、2010年10月には「包括的な金融緩和政策」が実施され、金利の誘導目標を0.1%にしたうえで、国債およびリスク資産の買い入れをするための基金の創設を決定した。実質的な「ゼロ金利政策」の再開であり、今回は「物価の安定が展望できる情勢になったと判断するまで、実質ゼロ金利政策を継続していく」として、「ゼロ金利政策」の継続する期間についてもより明確に示した。

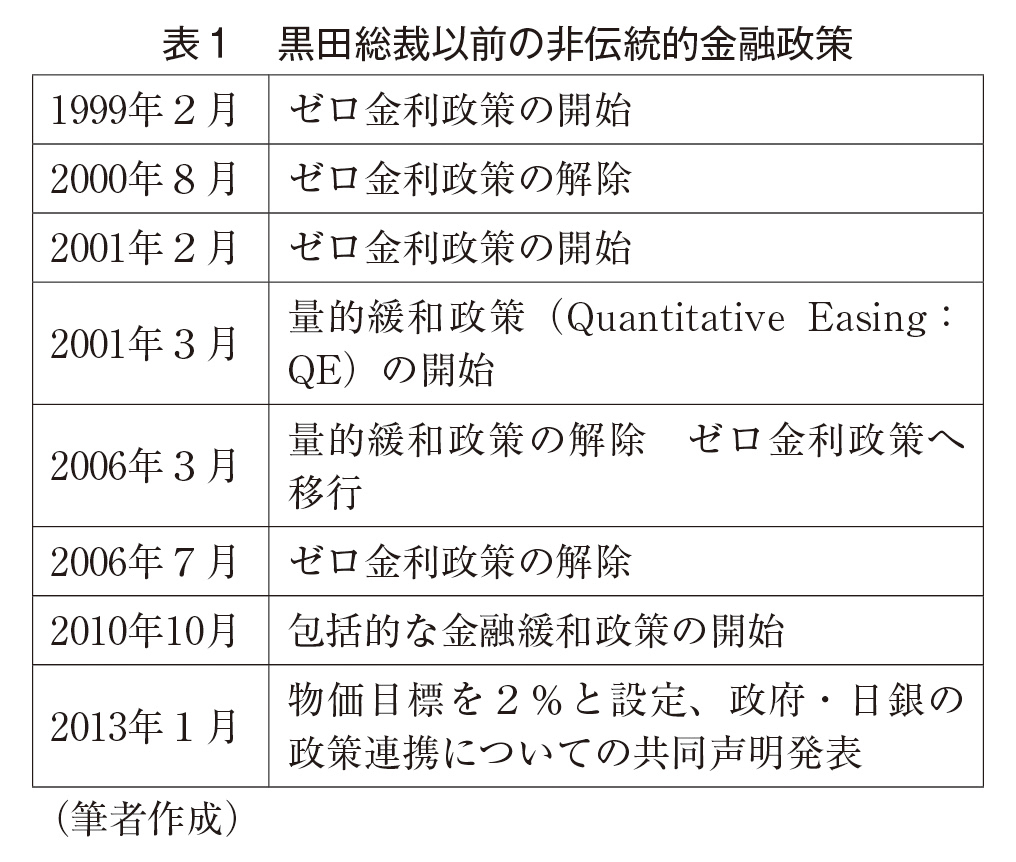

「包括的な金融緩和政策」導入後、日本経済は2011年3月に発生した東日本大震災に見舞われる。それまでも円高基調で推移していた円・ドルレートは震災後の2011年10月に1ドル=75円32銭の円の戦後最高値をつけた。2013年1月22日に政府・日銀の間で政策連携に関する共同声明が発表され、その中で2013年1月に物価安定目標を2%とすることを決定した。この共同声明は現時点においても有効であると考えられている。表1にこの期間の金融政策の変更をまとめる。

2-2. 黒田総裁とアベノミクス

2012年11月の総選挙で積極的な金融政策を含むアベノミクスを掲げて大勝した安倍首相が政権に返り咲くと、2013年に入り黒田新総裁を日銀総裁として指名した。2013年3月に黒田総裁が就任すると、4月4日に「量的・質的金融緩和政策(Quantitative and Qualitative Easing:QQE)」を決定する。記者会見では、「物価安定の目標は『2%』」、「達成期間は『2年』を念頭にできるだけ早期に」、「マネタリーベースは2年間で『2倍』に」、「国債保有額・平均残存期間は2年間で『2倍以上』に」という目標を掲げ、その衝撃度合いから「黒田バズーカ」と呼ばれた。2012年10月あたりから円安基調で動いていた円・ドルレートはその後も円安が進み、また2012年12月から回復し始めていた株価も一段と上昇幅を広げ、市場には好感されたと考えられる。それまでマイナスであった物価上昇率も2013年はプラスで推移した。

2014年4月に消費税の8%への引き上げが実施されると景気の悪化が顕在化し、2014年10月31日市場の意表を突く形で追加緩和を発表した。追加内容は「マネタリーベースの増加ペースを上げて年80兆円とする」、「長期国債の買い入れ量も30兆円増やし年80兆円にする」、「上場投資信託(ETF)と不動産投資信託(REIT)の購入量を3倍に増やす」というものだった。市場は好感して反応したため、「黒田バズーカ第2弾」とも呼ばれた。当日発表された資料によると導入の賛否は賛成5、反対4であった。

しかし2015年の半ばから物価上昇率はゼロ近辺で推移するようになり、2016年1月29日に「マイナス金利付き量的・質的金融緩和政策」を導入する。マイナス金利の導入の賛否は賛成5、反対4であった。このマイナス金利については、金融機関が新たに積み増す日本銀行当座預金について-0.1%の金利を課すというものであった。同時に発表された「展望レポート」では2%の物価目標達成の見通しを「2017年度前半頃」へ先送りした。

さらに2016年9月21日の決定会合で「長短金利操作付き量的・質的金融緩和」を導入したこの「長短金利操作(イールド・カーブ・コントロール:YCC(以下、YCC))」によって10年物国債の金利の誘導目標をゼロ%にすることとした。

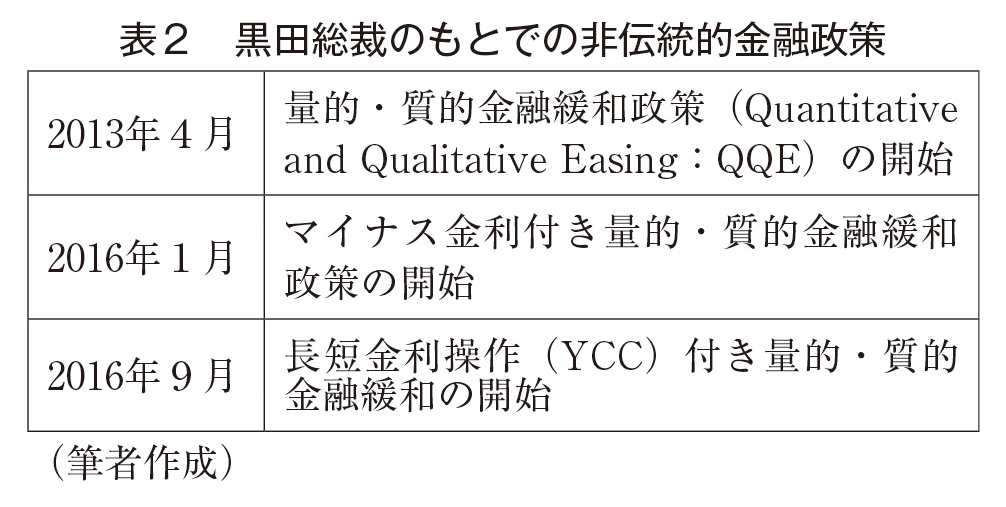

この後、YCCの長期金利の誘導目標は2018年7月に±0.2%、2021年3月に±0.25%、2022年12月に±0.5%程度に、というように徐々に緩和されていくことになる。表2にこの期間の金融政策の変更をまとめる。

2-3. 植田新総裁への期待

2023年3月10日に日本銀行の新総裁として植田新総裁を起用する人事が国会で同意され、この時点で新総裁に就任することが決まった。この日には黒田総裁のもとでの決定会合が行われており、3月10日の黒田総裁にとって最後となった総裁定例記者会見においても、植田新総裁が同意されたことに関する質問があった。

2016年9月に導入されたYCCは、2022年12月に黒田総裁のもとで誘導幅をそれまでの±0.25%から±0.5%に拡大してきたが、米国や欧州の政策金利が高まるなか、さらなる修正が期待されているとの報道が多かった。しかし、植田新総裁は就任後の2023年4月10日の総裁・副総裁就任記者会見に臨んで、修正を明言しなかった。また、4月27・28日と6月15・16日の決定会合においてもYCCの修正を見送り、現状維持とした。

7月27・28日に行われた決定会合では、「YCCの柔軟化」を発表し、長期金利の上限は0.5%を「めど」としたうえで、10年物国債金利について1.0%の利回りでの指値オペを行うとした。さらに、「柔軟化というふうに私どもの紙に書いてございますけれども、それは修正とそんなに別に意味としては違わないとは思います(後略)」と述べた。このような発表に対して長期金利は0.6%程度で推移した。「YCCの柔軟化」は一つの過程であると考えられるが、今後も修正が続くのかどうかについて、注目が集まっている。

3. 自然言語処理と金融政策

ここまでみてきたように、1999年から始まった日本の非伝統的金融政策は、市場関係者を含む社会全体の期待に働きかける効果を狙ったものであったといえる。これは2008年以降に非伝統的金融政策を導入したFRB、ECBやイングランド銀行(BOE)についても同様であったと考えられている。さらに1999年4月の総裁記者会見において「デフレ懸念の払拭が展望できるような情勢になるまで」との速水総裁の発言があるように、早い段階から日本銀行においても意識されてきたと考えられる。

それでは、どのように日本銀行の政策が人々の期待に働きかけるのであろうか。もちろん現下の政策金利がゼロであること自体が将来の期待を変化させる効果を持ちうるが、将来の比較的長い期間にわたってゼロが続くという信念を抱かせる必要があるとすると、現時点の政策金利の水準のみでは十分でない。そのために「デフレ懸念の払拭が展望できるような情勢になるまでゼロ金利を継続する」という総裁の発言が重要になる。

したがって、日本銀行は決定会合後の発表文書や総裁の記者会見などを通じて、人々に政策スタンスを明瞭に伝えることが、非伝統的金融政策の状況においては決定的に重要であるといえる。また、このことが、市場関係者を含む社会全体がこれらの文書に注目する理由となっている。このようななかで文書の内容について分析することの重要性は高まっていると考えられる。

このような問題意識のもとで、Keida and Takeda(2017, 2019)は白川総裁から黒田総裁への総裁の交代時期における日本銀行総裁の定例記者会見について、自然言語処理を用いた分析を試みた。

Keida and Takeda(2017)は、latent semantic indexingの手法を用いて、文書間の類似性をみた。その結果、白川総裁の定例記者会見文書同士は類似性が高く、黒田総裁の定例記者会見文書同士も類似性が高いという、常識的な結果となった。そして、白川総裁と黒田総裁の定例記者会見文書の間では類似性が低かった。したがって、文書の類似性の観点から、白川総裁と黒田総裁の政策スタンスの変化を読み取れることが分かった。また、黒田総裁の記者会見文書は、類似性の高さでいくつかのクラスターに分けることができることを確認した。連続した時期の文書でクラスターができることは、その前後で政策スタンスが変更した可能性を示唆するものと考えられる。

Keida and Takeda(2019)では、文書に表現されたトピックを抽出する手法を、白川総裁から黒田総裁に交代する時期に用いた。その結果は、白川総裁から黒田総裁の政策スタンスの変更を、トピックの変化として検出できることを示している。

3-1. 文書のトピック分析

トピック分析に関する詳細については、Keida and Takeda(2019)を参照していただきたいが、ここでは簡単な考え方を説明する。まず、文書は単語の集まりとして捉える。通常の人間は単語の連なり方を文法的に解釈したうえで意味を理解するが、自然言語処理を用いた文書理解では、多くの場合文法的な解釈はせず、単語の「頻度」を用いる。この点は人間の文書理解と大きく異なるので、直感的に理解しにくい部分であるが、単語の頻度を用いて文書を理解できることを示したことが、自然言語処理の進展に重要であった。

まずトピックごとに単語の発生確率が存在すると考える。文書には複数のトピックが含まれているとして、トピックの配分比率とトピックにおける単語の発生確率の組み合わせにより、文書の単語の頻度が決まると考える。これがトピック分析の基本的な考え方である。

私たちは、文書に含まれる各単語の頻度(出現回数)をデータとして持っている。複数の文書に含まれる単語の頻度から、トピックごとの単語の発生確率と、文書ごとのトピックの配分比率を、同時に推測することが必要になる。2つのことを同時に推測するので困難ではあるが、潜在的ディリクレ配分法(latent Dirichlet allocation)と呼ばれる推計手法が提案されている。この手法では、文書全体に現れるトピックの数を指定することで、与えられた文書に存在する単語の頻度に最も適合する、トピックごとの単語の発生確率と、文書ごとのトピックの配分比率を、繰り返し演算によって推計することができる。

このような LDA による推計を用いたトピック分析を、日本銀行総裁の定例記者会見の文書に適用する。一つの文書は1回の総裁の定例記者会見の内容であり、それぞれの文書(すなわち定例記者会見の内容)についてトピックの配分比率が推計される。文書ごとにトピックの配分比率は変化していくが、もし前回の文書からトピックの配分比率が大きく変化した場合は、総裁が語った内容が大きく変化したと考えられる。総裁は定例記者会見において決定会合で決まった日本銀行の政策スタンスを説明しているので、政策スタンスが大きく変化しない場合は、以前と説明が似通っておりトピックの配分比率も大きく変化しない可能性が高い。一方で、決定会合で政策変更を行った場合は、その内容について説明するので、以前の説明とは異なる内容となる可能性が高い。これがトピックの配分比率に影響を与える可能性は十分にあると考えられる。総裁が語った内容に含まれるトピックの配分比率の変化を、時間を通じてみていくことで、総裁の政策スタンスの変更を把握しようと考えるのが、この分析の主要な目的である。

3-2. 日本銀行総裁定例記者会見

日本銀行は、さまざまな文書を公表している。これは、日本銀行の金融政策について市場関係者を含む社会全体に的確に説明する必要があるためである。それらの文書には、決定会合の発表文書、議事要旨、展望レポート、記者会見の概要、総裁、副総裁、審議委員の講演や会議での挨拶などが含まれる。これらは基本的に日本銀行の政策について説明するために行っていると考えられる。

日本銀行のさまざまな発表文書の中で、Keida and Takeda(2017, 2019)と本稿は、総裁定例記者会見の概要として発表された文書のみを用いることにした。これは、総裁の定例記者会見は、決定会合後の総裁による記者会見であり、政策スタンスを明確に伝えるという目的がはっきりしているからである。

また、その他の内容が含まれる可能性が非常に少ないということもこの理由として挙げられる。例えば地域の金融経済懇談会や業界団体での講演・挨拶などでは、多くが金融政策の説明であるが、一部その地域、業界に関する内容を含む場合が多い。また、副総裁や審議委員の講演なども日本銀行の金融政策のスタンスを説明するものであるが、場合によっては、総裁と内容の力点等が異なる可能性が全くない訳ではない。これらの観点から、本稿でも基本的に総裁が行う定例記者会見の内容について分析することとする。

4. トピック分析の結果と解釈

本稿で紹介するトピック分析として、2018年9月19日から2023年7月28日までの基本的に総裁定例記者会見の内容を用いた(注2)。ただし、2023年4月10日の総裁・副総裁就任記者会見の1回を含めた。植田新総裁の記者会見が定例記者会見のみでは少ないため、例外として扱った。就任記者会見は副総裁が同席しており、質問に答えているが、植田新総裁が述べた部分のみを用いている。また、他の総裁定例記者会見も、記者の質問を除いて総裁が答えた部分のみを用いた。この期間の定例記者会見と就任記者会見は合計41回であり、そのうち37回分が黒田総裁によるものであり、4回分が植田新総裁によるものである。

本稿の分析では、トピックの数を6とした。これは、2018年から2023年の間に「コロナ禍」と「ウクライナ戦争」が発生しており、これらは日本経済にも大きな影響を与えたことは明らかであり、日本銀行総裁の定例記者会見においても言及されたトピックといえる。Keida and Takeda(2019)においては、トピックを3つとしたので、この期間に起きたイベントの2つを加えてトピック数を5とすることも考えられる。ただし、5つのケースで推計した場合は、トピックの間で混乱がみられたので(例えば、ウクライナ戦争に関すると考えられるトピックに「YCC」というキーワードが上位に来るなど)、安定的なトピックの分離を考慮して6とした。

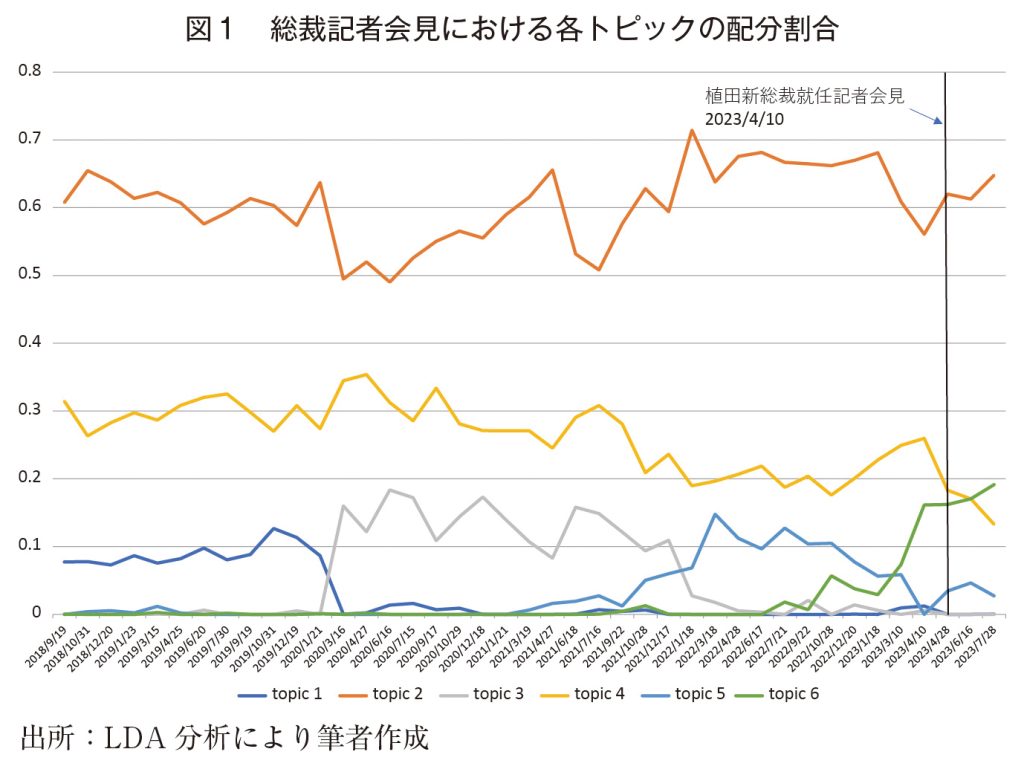

図1は、トピック分析の結果をグラフで表したものである。横軸は日時が入っており、それぞれの総裁定例記者会見の日時である。グラフはtopic 1から6までの割合を示しており、縦軸方向に示された割合を6つのトピックで合計したものは1となっている。横軸方向は時間を表しているが、決定会合は定期的に行われるものの、会合ごとの間隔は一定ではない。例えば、2020年は1月21日、3月16日、4月27日、6月16日、7月15日、9月17日、10月29日、12月18日の8回行われている。これを順番に並べているため、横軸方向の時間の経過は一定とはいえないことに注意が必要である。

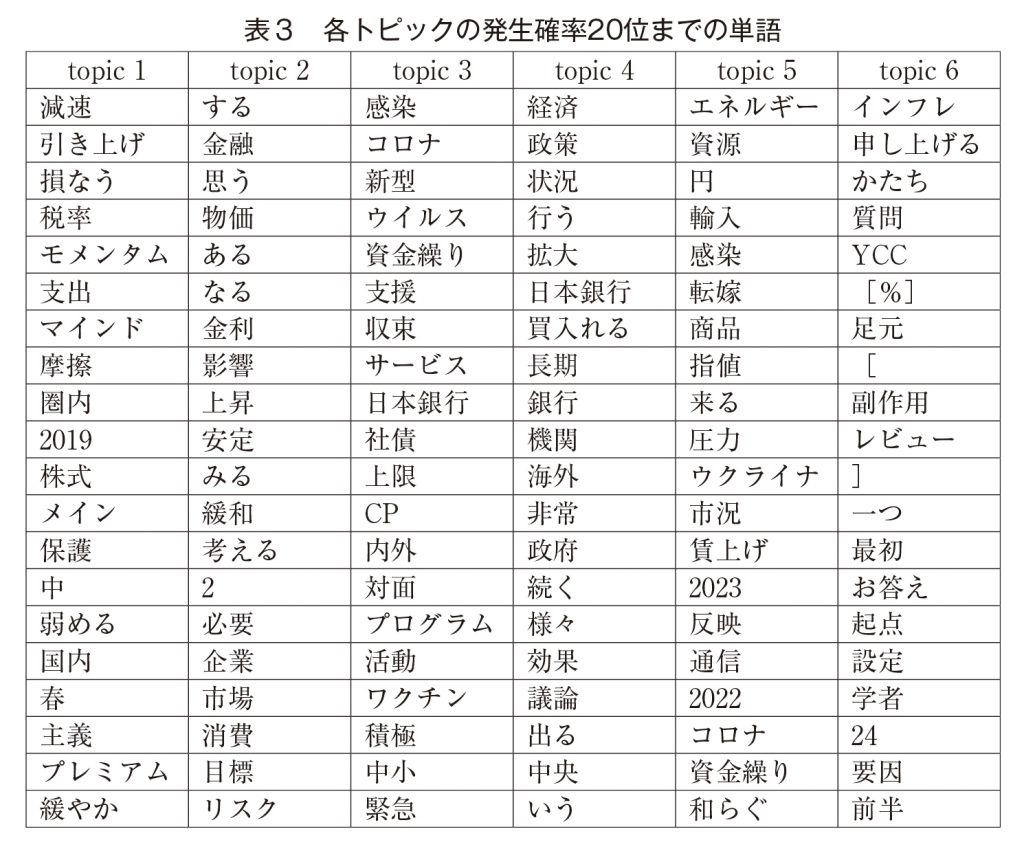

表3は、それぞれのトピックの発生確率が高い単語の上位20個を表示している。一部記号が含まれてしまっているが、多くは単語である。上位20個のみを表示しているが、それぞれのトピックから発生する21位以下の単語も存在することに注意していただきたい。

これらの上位20個の単語とグラフの推移を勘案すると、topic 3が「コロナ禍」、topic 5が「ウクライナ戦争」に関するトピックであると推測できる。例えば、topic 3は上位の単語が上から「感染」、「コロナ」、「新型」、「ウイルス」となっており、2020年3月16日の定例記者会見で突然トピックの配分比率が多くなり、2022年4月28日以降のそれは非常に少なくなっている。

また、topic 5の上位の単語は上から「エネルギー」、「資源」、「円」、「輸入」となっており、11位に「ウクライナ」という単語が入っている。トピックの配分比率でみると、2021年後半から徐々に上昇しているが、ロシアの侵攻直後である2022年3月10日の記者会見で最初のピークがあることから、「ウクライナ戦争」に関するトピックと解釈することは妥当であろう。ロシアのウクライナへの侵攻によって、エネルギー価格が上昇すること、エネルギーの輸入価格への影響が心配されていたことを反映するものと考えられる。

ただし、topic 5の発生確率の高い単語として、5位に「感染」、18位に「コロナ」という単語が入っている。これらは「コロナ禍」と関連の高い単語であり、完全に分離ができていない可能性は認めざるを得ない。ただし、2022年中の状況は「コロナ禍」の対応も続いているなかで、「ウクライナ戦争」の勃発が日本経済にも影響を与えていたことを考えると、不十分な部分を認めつつも、おおよそこれらのイベントに関わるトピックを抽出できていると判断される。

これらtopic 3およびtopic 5がそれぞれ「コロナ禍」、「ウクライナ戦争」に関するトピックと判断したうえで、残りのtopic 1、2、4、6について検討する。この時期に一貫して最も高い配分比率を持っているのがtopic 2である。上位の単語をみると、「金融」、「物価」、「金利」などが含まれる。Keida and Takeda(2019)の結果との類似性から、「政策目標」のトピックと考えられる。また、topic 2よりは低いものの、この時期に一貫して配分比率が0.1以上あるものはtopic 4である。これもKeida and Takeda(2019)の結果との類似性から「政策手段」のトピックと考えられる。

次に、topic 6は2023年3月以降に0.15以上になり、徐々に増えていることが観察される。このトピックの上位の単語には「インフレ」、「YCC」、「副作用」などが含まれている。植田新総裁の就任直前から上昇しているものの、植田新総裁への期待に関するトピックとして解釈可能である。その他「学者」という単語が入っている点も注目に値する。ここでは、「植田新総裁への期待」というトピックと解釈する。

このtopic 6については、植田新総裁が就任する以前から徐々に配分比率が上昇している。ただ、黒田総裁の2022年3月10日の定例記者会見では、新総裁の就任が決まっており、植田新総裁に関する質問もあることから、配分比率が7.3%ほどあることは不思議ではない。「YCC」という単語が入っていることから、「YCC」に対する修正も含めた対応に関する内容であると推測できる。直近の2023年7月28日の植田新総裁に対する定例記者会見も「YCC」の修正に関する話題を含んでいると考えられる。このような観点からすると、2022年後半の黒田総裁の任期中から「YCC」を修正するのかどうかについて議論があったこととも整合的であると考えられる。したがって、「植田新総裁への期待」というトピックは、「YCC」の修正の可能性も含んだトピックと解釈すると、新総裁就任と同時に配分比率が高まっていることは、「YCC」修正について植田新総裁が説明する比率が高まっていると解釈できる可能性がある。

最後のtopic 1の解釈は少々困難である。このトピックの配分割合は、2020年1月まで、0.1前後であったが、その後ほとんど検出されなくなっている。時期としては「コロナ禍」のトピックと入れ替わってしまったようにみえる。Keida and Takeda(2019)では白川総裁の時期のみに現れていた「裁量」と解釈するトピックが存在したが、上位の単語を比較して共通するとは判断できない。5位に挙がっている「モメンタム」という言葉については、2019年当時黒田総裁が物価上昇への「モメンタムを維持する」、あるいは「モメンタムが損なわれる恐れがある」等の発言がみられている。また、1位の「減速」や3位の「損なう」という単語から類推されるのは、将来に対する悲観的なトピックである可能性がある。これらの表現が黒田総裁の時期に追加緩和の説明に使用されたと考え、「追加緩和」の説明に関するトピックと解釈する。

以上を踏まえて、全体を見渡して図1からわかることをまとめる。この期間を通じてtopic 2「政策目標」とtopic 4「政策手段」の2つのトピックが主要な内容であった。2019年ごろまで重要であったtopic 1「追加緩和」に関するトピックは、2020年からtopic 3「コロナ禍」と2022年からtopic 5「ウクライナ戦争」のトピックに置き換わった。その後直近ではtopic 6「植田新総裁への期待」トピックが徐々に大きくなっている。このtopic 6については、YCCの修正に関するトピックと解釈することは、一定の妥当性を持つと考えられる。また、植田新総裁が就任したあとに、topic 1「政策目標」が増加しており、topic 4「政策手段」に関するトピックが減少していることは、注目に値する。Keida and Takeda(2019)でも、白川総裁から黒田総裁への交代時期に、「政策目標」の上昇と「政策手段」の下落が観察されており、大きな政策の変更が起こっている可能性を示唆している。その内容としてはYCCの修正である可能性が高い。

新しい政策への変更に伴って「政策目標」の増加が起こる理由としては、新しい政策スタンスを説明するには、「政策目標」トピックについての説明が必要になるということが考えられる。すなわち、現下の植田新総裁の新しい政策スタンスについても、それを説明するなかで「政策目標」についての詳しい説明が必要となり、トピックの上昇をもたらしていると考えられる。白川総裁から黒田総裁の交代の時期には、ドラスティックに「政策目標」が上昇し、「政策手段」が減少した。これに対して、黒田総裁から植田新総裁に交代する時期は、新しいトピックであるtopic 6「植田新総裁への期待」の上昇とともに、topic 1「政策目標」のトピックが増加している点が特徴といえる。

5. まとめ

本稿では、黒田総裁から植田新総裁に交代した時期における総裁定例記者会見の内容をトピック分析した結果を紹介した。この結果からは、植田新総裁が新しい政策を志向している可能性が示唆される。

本稿の説明で理解されるように、トピック分析の結果の解釈は容易に一つに定められるものではない。読者が、ここで示した以外の解釈のほうが妥当性を持つと感じたとしても、それは自然であると思う。トピック分析の結果は、明確でない部分、混乱していると思われる部分を持つのは認めざるを得ない。それを差し引いても、期待に働きかけるという非伝統的金融政策の文脈において、自然言語処理を用いた分析の意義は大きいと考える。

また、本稿でみた通り植田新総裁への期待としてYCCの修正がある。これは、単にYCCという一つの政策が修正、あるいは撤廃されるだけではなく、非伝統的金融政策のフェーズから、金利を正の範囲でコントロールして金融政策を行う伝統的金融政策のフェーズへの移行に対する期待ともいえる。このような移行の過程において、アナウンスメントがどのような役割を果たすのかに関して、引き続き自然言語処理の分析を用いて検討することが求められている。

参考文献

植田和男(2005),『ゼロ金利との闘い 日銀の金融政策を総括する』,日本経済新聞出版.

Eggertsson, Gauti and Micheal Woodford (2003), “The Zero Bound on Interest Rates and Optimal Monetary Policy,” Brookings Papers on Economic Activity, The Brookings Institution, vol. 34(1), pages 139-235.

Keida, Masayuki and Yosuke Takeda (2017), “A Semantic Analysis of Monetary Shamanism: A case of the BOJ’s Governor Haruhiko Kuroda,” 17-E-011, RIETI Discussion Papers.

Keida, Masayuki and Yosuke Takeda (2019), “The Art of Central Bank Communication: A Topic Analysis on Words used by the Bank of Japan’s Governors,” 19-E-038, RIETI Discussion Papers.

Krugman, Paul R. (1998), “It’s Baaack: Japan’s Slump and the Return of the Liquidity Trap,” Brookings Papers on Economic Activity, The Brookings Institution, vol. 29(2), pages 137-206.

(注1)例えば、Krugman(1998)やEggertsson and Woodford(2003)などを参照。また、植田(2005)では、非伝統的金融政策の期待に働きかける効果をタイプ1と呼んでいる。

(注2)本稿で用いたプログラム・コードについては、https://github.com/masakeida/monetary_policy_ldaを参照。

日本経済

日本経済